FXの世界で長期的に成功を収めるトレーダーと、そうでないトレーダーを分ける決定的な要因は何でしょうか。それは、絶えず変化する市場の状況に応じてリスクを「動的」に調整し、自身のパフォーマンスを客観的な「数値」で冷徹に管理する、定量的かつ適応的なリスク管理能力にあります。

多くのトレーダーは経験則や精神論に頼りがちですが、市場は本質的に確率と統計が支配する世界です。そのため、次のレベルへ到達するためには、感覚的なアプローチから脱却し、自身の取引を数学的・統計的な視点から評価し、改善し続ける体系的なプロセスが不可欠となります。

本記事は、すでにFXの基本をマスターし、一定の成果を上げている中上級トレーダーの皆様が、パフォーマンスの壁を打ち破り、トレーダーとしてのキャリアを新たな高みへと引き上げるための、実践的な戦略ガイドです。精神論に別れを告げ、数字に基づいた「リスク管理2.0」の世界へ旅立ちましょう。

あなたのリスク管理は大丈夫?パフォーマンスを丸裸にする定量的診断

取引のパフォーマンスを向上させる第一歩は、現状を正確に、かつ客観的に把握することから始まります。自己評価の精度こそが、全ての改善の出発点です。

- 「勝率」という幻想から脱却しよう

- PDCAサイクルによる継続的な改善

- 究極のリトマス試験紙「バルサラの破産確率」で自己診断

「勝率」という幻想から脱却しよう

多くのトレーダーが最も気にする「勝率」、しかしこの指標はパフォーマンスの一側面に過ぎません。真に健全なパフォーマンスは、「勝率」「リスクリワード比率」「プロフィットファクター」という3つの柱で総合的に評価されるべきものです。

- 勝率:全取引回数のうち、利益が出た取引が占める割合のことです。計算は「勝ち取引数 ÷ 総取引数」と単純です。ただし、この指標だけでは「コツコツ稼いで、一度の負けで大きく失う(コツコツドカン)」という最も避けるべきリスクを見逃してしまいます。

- リスクリワード比率(RR):1回の取引における平均利益と平均損失の比率を示す指標です。「平均利益 ÷ 平均損失」で計算されます。この数値が1.0を上回っていれば、平均して損失よりも利益の方が大きい、いわゆる「損小利大」が実現できていることを意味します。

- プロフィットファクター(PF):3つの柱の中で特に重視されることの多い、収益効率の指標です。計算式は「総利益 ÷ 総損失」とシンプルです。この数値は、失った1単位の資金に対して、どれだけの利益を生み出せたかを示します。PFが1.0であれば損益分岐点、1.0未満は資金が減少、1.0超は資金が増加していることを意味します。

一般的にPFが1.5以上あれば安定的、2.0以上であれば非常に優秀なパフォーマンスと評価されます。勝率が高くてもRRが低ければPFは伸び悩み、逆に勝率が低くてもRRが高ければPFは高くなります。

つまり、これら3つの指標は、互いに深く関連しているのです。勝率という一面的な数字に惑わされず、3つの柱を総合的に見て、自身の取引システムの真の実力を評価することが不可欠です。

PDCAサイクルによる継続的な改善

これらの定量的指標は算出して終わりではなく、その数値を基に継続的な改善活動を行うことが重要です。ここで有効なのが、ビジネスの世界で広く用いられる「PDCAサイクル」という品質管理のフレームワークです。

- Plan(計画):自身の過去の取引履歴から「勝率」「RR」「PF」の3つの柱を算出します。そして、「現在のPF 1.0を、次の50取引で1.2に向上させる」といった、具体的で測定可能な目標を設定します。

- Do(実行):設定した計画とルールに基づき、次の取引を遂行します。この際、単に売買するだけでなく、エントリー根拠、決済理由、その時の心理状態などを詳細に取引日記に記録することが、後の評価フェーズで極めて重要になります。

- Check(評価):一定期間が経過したら、再度3つの柱を計算し、目標(計画)との差異を確認します。なぜ目標を達成できたのか、あるいはできなかったのか、その原因を取引日記と照らし合わせながら深く掘り下げて分析します。「勝率は目標通りだったが、RRが悪化してPFが伸びなかった」「特定の通貨ペアや、レンジ相場でのPFが著しく低い」など、具体的な課題を特定しましょう。

- Act(改善): 評価フェーズで明らかになった課題に基づき、具体的な改善策を立案します。「損切り位置の決定方法を、固定pipsから後述するATRベースに変更してRRの改善を図る」「ADXが20以下のレンジ相場では、順張り戦略のエントリーを見送る」といった具体的な仮説を立て、それを次のPlanに組み込みます。

このPDCAサイクルを回すという行為は、単なる「振り返り」以上の意味を持ちます。それは、個々の勝ち負けに一喜一憂するギャンブル的なアプローチから脱却し、自身の取引を体系的な改善プロセス(PDCA)を組み込んだ一つの「事業」として捉え直すという、根本的な意識改革を促すからです。

PDCAサイクルによって、「なんとなく調子が悪い」という曖昧な感覚は、「PFが1.2に低下した。原因はRRの悪化にある」といった具体的な課題に変換されます。そして、改善策も「もっと頑張る」といった精神論ではなく、「損切りルールを見直し、RRの期待値を1.8以上に再設定する」というような、測定可能で具体的なアクションへと落とし込むことができるようになるのです。

PDCAサイクルの導入は、トレーダーをアマチュアから自己のパフォーマンスを管理するプロフェッショナルへと変える、思考の転換となるでしょう。

究極のリトマス試験紙「バルサラの破産確率」で自己診断

もし、現在のトレードスタイル(勝率とRR)と資金管理(1取引あたりのリスク)を、この先もずっと続けた場合、将来的に取引資金がゼロになってしまう確率は何パーセントでしょうか。この問いに数学的な答えを与えてくれるのが、「バルサラの破産確率」です。

バルサラの破産確率はあなたの戦略の長期的な持続可能性を測る、究極のリトマス試験紙だと言えるでしょう。バルサラの破産確率の理論の最大の価値は、「いつか資金を失うかもしれない」という漠然とした恐怖を、具体的なパーセンテージとして可視化してくれる点にあります。

破産確率を算出するために必要な変数は、以下の3つです。

- 勝率:全取引回数のうち、利益が出た取引が占める割合(勝ち取引数 ÷ 総取引数)

- RR:「平均利益 ÷ 平均損失」で算出

- 資金率(リスク率):1回の取引で許容する損失額が、総資金に対して占める割合のことです。「損失許容額 ÷ 総資金 × 100」で計算されます。

この3つの変数のうち、トレーダーが最も直接的に、そして容易にコントロールできるのが「資金率」です。多くのプロトレーダーが口を揃えて「1取引のリスクは総資金の2%以内に抑えるべき」と語るのは、この資金率が破産確率に極めて大きな影響を与えることを経験的にも数学的にも知っているからに他なりません。

ケーススタディ

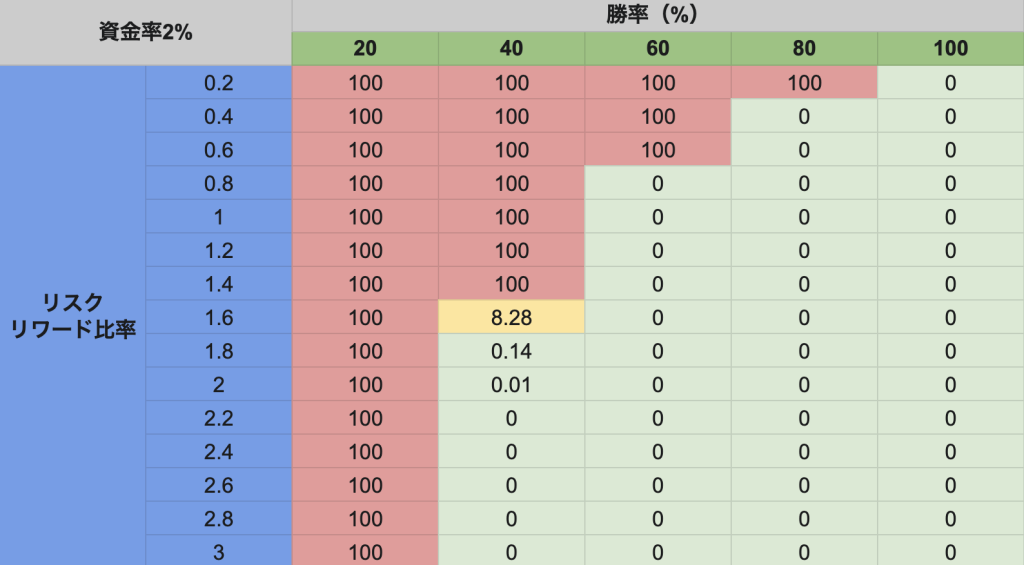

「高勝率=安全」という考え方がいかに危険であるかを、バルサラの破産確率を用いて具体的に見てみましょう。以下の表は、資金率を「2%」に固定した場合のバルサラの破産確率を表したものです。

例えば、勝率80%でRR0.2という高勝率・低リワードのトレーダーが100%破産するとされるのに対し、勝率40%でRR1.8という低勝率・高リワードのトレーダーではほぼ0となります。負ける回数が多くても、一度の利益がそれまでの複数の損失を大きくカバーすれば、資金は長期的に増加していく可能性が極めて高く、持続可能なモデルとなるのです。

このケーススタディが示すように、バルサラの破産確率は表面的な勝率の裏に隠されたリスクを白日の下に晒します。バルサラの破産確率を用いることで、自身の戦略が長期的に市場で生き残れるものなのかを冷徹に判断し、破産確率が十分に低くなるように「勝率」「RR」「資金率」の3つの変数のバランスを戦略的に調整できます。

動的リスクコントロールで相場の状況に最適化する

多くのトレーダーが「損切りは20pipsに固定する」といった静的なルールを設定していますが、次のレベルへ進むためには、相場の状況に合わせてリスクの取り方を柔軟に変化させる、「動的リスクコントロール」という考え方が不可欠です。

- ボラティリティを計測して相場の状況を見抜く

- ADX(Average Directional Movement Index)でトレンドの「強度」と「健全性」を測る

- 状況に応じてルールを切り替える「レジーム・スイッチング」

ボラティリティを計測して相場の状況を見抜く

動的リスクコントロールの根幹をなすのが、現在の相場の価格変動の激しさ、すなわち「ボラティリティ」を客観的に計測することです。ボラティリティが高い時に狭い損切り幅を設定すれば、ノイズのようなわずかな動きで不要な損切りに遭う確率が高まります。逆に、ボラティリティが低い時に広い損切り幅を設定すれば、本来抑えられるはずのリスクを過剰に取ってしまうことになります。

このボラティリティを客観的に測るための代表的なテクニカル指標が「ボリンジャーバンド」と「ATR (Average True Range)」です。

- ボリンジャーバンド:バンドの幅が狭く収縮している「スクイーズ」はボラティリティが低いことを、逆にバンドの幅が大きく拡大している「エクスパンション」はボラティリティが高まっていることを示します 。

- ATR:ATRのグラフが上昇していればボラティリティが高まっていることを、下降していればボラティリティが低下していることを意味します 。ATRはその時点の相場における「平均的な値幅」を教えてくれるため、損切り幅や利食い幅を設定する上で極めて実践的な基準となります。

これらの指標を用いて、損切り幅を動的に調整することができます。例えば、「損切り幅 = エントリー価格 ± ATR × 2」といったルールです。

これにより、ボラティリティが高い相場では損切り幅が自動的に広がり、低い相場では狭まるため、常に相場状況に最適化されたリスクテイクができます。

ADXでトレンドの「強度」と「健全性」を測る

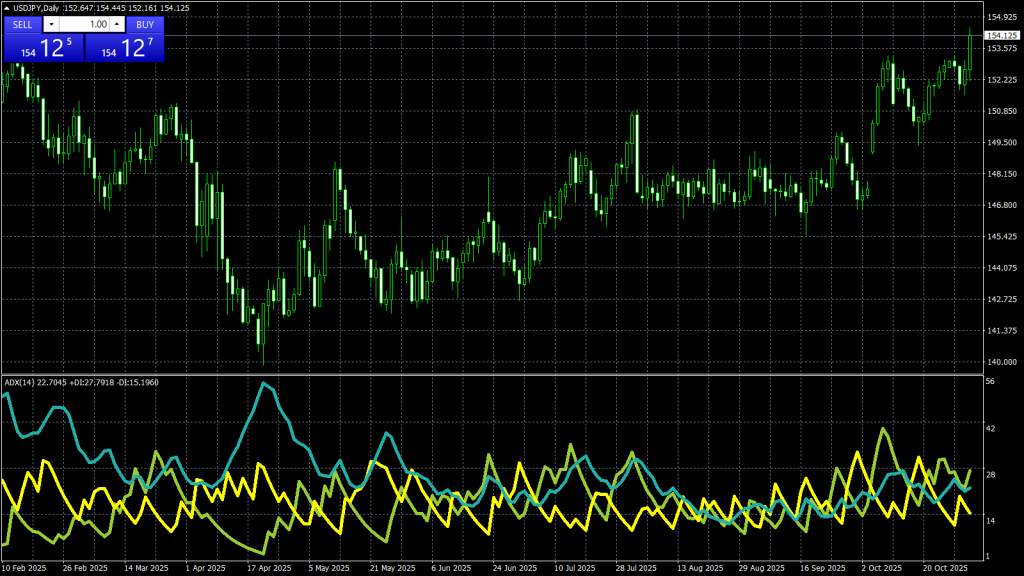

ボラティリティと並んで、相場環境を判断する上で重要な要素が「トレンドの有無」とその「強さ」です。現在の相場が強い上昇または下降トレンドを形成しているのか、それとも方向感のないレンジ相場なのかを客観的に判断することは、採用すべき戦略を選択する上での根幹をなします。このトレンドの「強度」と「健全性」を計測するために、多くのプロトレーダーが信頼を置くテクニカル指標がADXです。

ADX(青)は0から100までの数値でトレンドの「勢い」を純粋に示します。ADXの数値が高いほどトレンドが強く、低いほどトレンドが弱い、もしくはレンジ相場を意味します。重要なのは、ADX自体はトレンドの方向(上昇か下降か)を示さないという点です。

トレンドの方向は、同時に表示される「+DI(緑)」線と「-DI(黄)」線によって判断します。一般的に、+DI線が-DI線よりも上にあれば上昇トレンド、逆に-DI線が+DI線より上にあれば下降トレンドと解釈されます 。

ADXの数値をどのように解釈し、戦略に活かすかの目安は、以下の表の通りです。

| 数値 | トレンドの解釈 | 推奨される戦略 |

|---|---|---|

| 0~20 | 弱いトレンド、レンジ相場 | 逆張り |

| 20~25 | トレンド発生の兆し | 順張り |

| 25~40 | トレンド発生 | 順張り |

| 40~60 | 強いトレンド | 順張り |

| 60以上 | 非常に強いトレンド | 順張り |

この基準を用いることで、具体的な取引戦略を立てることができます。例えば、チャート上で+DI線が-DI線を下から上に抜け、かつADXの数値が25を超えて上昇し始めた場合、「上昇トレンドが発生した可能性が高いと判断し、買い(順張り)でのエントリーを検討する」というような客観的なルールを構築できます 。逆に、ADXが25以下の低い水準で推移している場合は、トレンドフォロー戦略は機能しにくいため、取引を休むか、レンジ相場向けの逆張り戦略に切り替えるといった判断をするとよいでしょう。

状況に応じてルールを切り替える「レジーム・スイッチング」

最後はボラティリティとトレンドの勢いに基づき、取引戦略そのものを体系的に切り替える、より高度なフレームワーク「レジーム・スイッチング」を紹介します。レジームとは「相場の状態」を意味し、レジーム・スイッチングとは、その状態に応じて最適な戦略へと切り替えることです。

以下で、実践的なレジーム・スイッチングのフレームワーク例を示します。

低ボラティリティ・レンジ相場 (ATRが低位で推移&ADXが25未満)

値動きが穏やかで、明確な方向感がない状態です。ボリンジャーバンドの±2σや、水平に引けるサポートライン・レジスタンスラインでの反発を狙います。RSIやストキャスティクスといったオシレーター系の指標も有効に機能しやすい環境です。

損切りや利食い幅は狭めに設定します。

高ボラティリティ・トレンド相場(ATRが上昇傾向&ADXが25以上)

値動きが激しく、一方向への強い動きが出ている状態です。移動平均線のゴールデンクロス・デッドクロスや、レンジ相場の上限・下限を明確にブレイクしたタイミングを狙います。

損切りは高ボラティリティに対応して広めに設定します。利益をできるだけ伸ばすため、損切りラインを有利な方向へ動かしていく「トレーリングストップ」も有効です。

このレジーム・スイッチングという考え方は、単一の必勝法を探し求めるアプローチとは一線を画します。どのような優れた戦略も、特定の相場環境でしか最大限の機能を発揮しません。

レジーム・スイッチングは相場環境を客観的に診断し、その診断結果に応じて最適な戦略を選択するという一段上の戦略です。レジーム・スイッチングを実践するトレーダーは、相場を予測しようとする予言者ではなく、相場を診断して適切な処方箋を出す医者のような役割を担うことになります。

ドローダウンの分析と回復のフレームワーク

どれほど優れた戦略を持つトレーダーであっても、連敗による資金の一時的な減少、すなわち「ドローダウン」を完全に避けることは不可能です。重要なのはドローダウンを単なる痛手で終わらせず、そこから自己の弱点や戦略の欠陥を特定し、より強固なトレーダーとして再起するための学習データとすることです。

このセクションでは、ドローダウンの体系的な分析と、そこから回復するための具体的なフレームワークについて解説します。

単なる数字から原因分析へ

ドローダウンに陥った際、真に価値があるのは、そのドローダウンを構成した一つ一つの損失を、「なぜ発生したのか」という原因別に分類してレビューすることです。これにより、初めて具体的な改善策が見えてきます。

ドローダウン期間中の全ての損失が出た取引を、以下の3つのカテゴリーに分類してみましょう。

- 戦略的損失:自身が定めたルールに完璧に従ってエントリーし、損切りを行った結果として発生した損失のことです。この種の損失は、戦略を機能させるために必要な「経費」であり、許容すべき健全な損失です。

- 規律違反による損失: ルールを破ったことによって生じた損失のことです。例えば、エントリー条件を満たしていないのに衝動的にポジションを持ったなどが該当します。これは排除すべき悪性の損失であり、あなたの戦略ではなく、あなた自身の規律やメンタルに問題があることを示唆しています。

- レジーム不適合による損失:採用している戦略と、その時の市場環境(レジーム)がミスマッチだったために発生した損失のことです。例えば、ADXが示す通り明確なトレンド相場であるにもかかわらず、逆張り戦略を続けたために損失が重なったといったケースがこれにあたります。この損失が多い場合、それはあなたの市場環境認識能力に改善の余地があることを示しています。

このレビューを行うことで、ドローダウンからの教訓が具体的になります。例えば、レビューの結果、ドローダウン総額の70%が規律違反による損失で占められていたとしましょう。

その場合、取り組むべき課題は戦略の変更ではなく、メンタルコントロールの強化や、規律を強制するツールの導入であることが明確になります。一方、レジーム不適合による損失が大部分を占めるのであれば、「ADXやボラティリティ指標を用いた環境認識のスキルを磨くべき」という具体的なアクションプランが見えてくるのです。

なぜ大きな損失は致命的なのか

「損失は小さく抑えるべきだ」というのは、誰もが知る投資の鉄則です。しかし、なぜそれがそれほどまでに重要なのでしょうか。

その理由は、損失が大きくなればなるほど、それを取り戻すために必要な利益率が指数関数的に増加するという、数学的な事実にあります。この「回復の非対称性」を理解することは、大きな損失を避けることの絶対的な重要性を教えてくれます。

具体的に見てみましょう。

100万円の資金が10%の損失を被り、90万円になったとします。この90万円を元の100万円に戻すには、10万円の利益が必要ですが、これは元手90万円に対しては約11.1%の利益率に相当します。

しかし、もし損失が50%に拡大し、資金が50万円になってしまった場合、元の100万円に戻すには50万円の利益、すなわち100%の利益率が必要になります。

| 発生した損失率 | 回復に必要な利益率 |

|---|---|

| -10% | +11.1% |

| -20% | +25.0% |

| -30% | +42.9% |

| -40% | +66.7% |

| -50% | +100.0% |

| -60% | +150.0% |

| -70% | +233.3% |

上の表が示す通り、損失が深くなるにつれて、回復への道のりは劇的に険しくなります。例えば-70%の損失を取り戻すには、資金を3倍以上にしなければならず、これは極めて困難な挑戦です。

この数学的な現実こそが、プロのトレーダーが利益を最大化することよりも、まず損失を管理し、資本を守ることを優先する最大の理由なのです。大きなドローダウンは、単にお金を失うだけでなく、回復というゲームそのものを数学的に極めて不利な状況へと追い込む、致命的な一撃となり得ます。

段階的回復プラン:機械的なポジション縮小・拡大ルール

ドローダウン中の焦りや怒りから身を守るためには、「冷静になろう」といった意志の力に頼るのではなく、事前に定められたルールに基づき、機械的にポジションサイズをコントロールする段階的な回復プランが不可欠です。

強いストレス下では、感情が理性を上回ることが多々あります。だからこそ、感情が入り込む余地のない、システム的な安全装置が必要なのです。以下は、その具体的なルールセットの一例です。

- 通常運用モード:口座の最大ドローダウン率が10%未満の正常な状態です。事前に定めた通常のポジションサイズ(例:1取引あたりのリスク=総資金の2%)で取引を継続します。

- リスク削減モード:口座資金が過去最高値から10%のドローダウンに達した状態です。全ての取引におけるポジションサイズを、機械的に通常の50%に縮小します。さらに、取引回数にも上限を設けます(例:1日3回まで)。このフェーズの主な目的は、利益を出すことではありません。規律を再確立し、さらなる損失の拡大を物理的に防ぐことです。

- 回復モード:ドローダウンの最安値(底)から、口座資金が5%回復した状態です。ポジションサイズを通常の75%まで戻します。自信が回復しつつある段階ですが、まだ油断は禁物です。

- 通常運用への復帰:口座資金がドローダウン前の過去最高値を更新した状態です。この状態に到達して初めて、ポジションサイズを通常の100%に戻します。

この仕組みは精神論に頼るのではなく、システムによって感情的な暴走を物理的に不可能にするアプローチです。ポジションサイズを強制的に減らすことで、一回あたりの損益の振れ幅が小さくなり、心理的なプレッシャーが劇的に軽減されます。

段階的回復プランにより、トレーダーはパニックから抜け出して冷静さを取り戻し、本来の優位性のある取引の判断に集中できる環境を、強制的に作り出すことができるはずです。

プロのトレーダーはリスクと向き合う専門家

本記事を通じて、パフォーマンスの定量的診断から、動的なリスクコントロール、ドローダウンからの回復フレームワークまで、中上級トレーダーが次のレベルへ到達するための多角的な戦略を解説してきました。

これらは、単なるテクニックの寄せ集めではありません。これら全ての戦略は、プロのトレーダーが持つべき一つの哲学、すなわち「リスクとどう向き合うか」という問いへの、体系的な答えです。

結論として、プロのトレーダーとは、未来を正確に予測する予言者でもなければ、一攫千金を狙うギャンブラーでもありません。彼らは確率を管理し、相場環境に適応し、そして何よりも自己の心理を律する、生涯をかけてリスクと向き合う専門家です。

個々の取引の勝ち負けに一喜一憂するのではなく、長期的な期待値がプラスになる行動を、規律を持って淡々と繰り返し、統計的な優位性を追求し続けます。

本記事で得た知識やフレームワークを、ぜひご自身の取引に応用してください。一つ一つのツールを導入し、PDCAサイクルを回し、ご自身のパフォーマンスを客観的に改善していくプロセスを楽しみましょう。

一貫した成功とは、どこか遠くにある目的地ではありません。それは日々の規律ある実践と、絶え間ない改善のプロセスそのものです。この終わりのない探求の旅こそが、あなたを真のプロフェッショナルへと成長させる原動力となるでしょう。